在相关政策支持及设备商自身努力的双重推动下,企业相关业务营收也快速地增长,半导体设备国产化率也在逐步的提升,CINNO Research 统计数据表明,2022 年中国大陆设备商半导体装备业务营收排名 TOP10 合计近 300 亿元,同比增长 56%,业绩十分亮眼。

入围 2022 年中国大陆上市公司半导体设备业务营收排名的 TOP10 与 2021 年 TOP10 设备商相同,没有新增。具体来看,北方华创作为国内半导体设备商有突出贡献的公司,2022 年半导体营业收入 120 亿,稳居排名第一,中微公司排名第二,盛美上海排名第三,长川科技排名第四,同 2021 年排名。2022 年完成上市的拓荆科技以全年 16.9 亿元的营收由 2021 年的排名第九跃进至第五,同样 2022 年上市的华海清科以全年 16.5 亿元的营收由 2021 年的排名第八前进至第六,两家公司全年营收同比增长均超过 100%。

2022 年中国大陆上市公司半导体设备业务营收排名,来源:CINNO Research 注:上述排名包含集成电路前道制造、后道封测及 LED 等功率器件设备商,不含光伏行业设备商

中国大陆的龙头半导体设备商,基本的产品为电子工艺装备和电子元器件,是国内主流高端电子工艺装备供应商,也是重要的高精密电子元器件生产基地。公司电子工艺装备最重要的包含半导体装备、真空装备和新能源锂电设备,电子元器件最重要的包含电阻、电容、晶体器件、模块电源、微波组件等。2022 年半导体装备相关营收 120.8 亿元,同比增长 52%,稳居中国大陆榜首位置。

其中在刻蚀装备方面,面向 12 吋逻辑、存储、功率、先进封装等客户,已完成数百道工艺的量产验证,ICP 刻蚀产品出货累计超过 2000 腔;使用高密度、低损伤设计的 12 吋等离子去胶机已在多家客户完成工艺验证并量产;金属刻蚀设备凭借稳定的量产性能成为国内主流客户的优选机台;迭代升级的高深宽比 TSV 刻蚀设备,以其优异的性能通过客户端工艺验证,支撑 Chiplet 工艺应用;应用于提升芯片良率的 12 吋 CCP 晶边刻蚀机已进入多家生产线验证;精准针对客户的真实需求,发布了双频耦合 CCP 介质刻蚀机,实现了在硅刻蚀、金属刻蚀、介质刻蚀工艺的全覆盖。面向 6/8 吋兼容的多晶硅刻蚀、金属刻蚀、介质刻蚀和 SiC、GaN 等化合物刻蚀设备系列,为各类半导体器件提供刻蚀工艺全面解决方案。

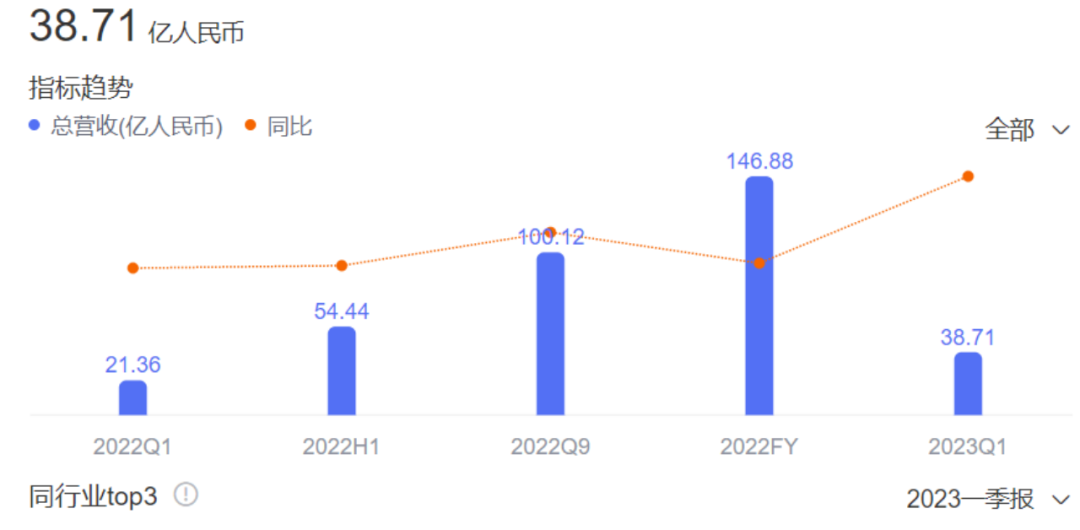

中微公司专注于半导体刻蚀设备和沉积设备,2022 年半导体装备相关营收 47.4 亿元,同比增长 52%。

近日,中微半导体设备推出自主研发的 12 英寸低压化学气相沉积 (LPCVD) 设备 Preforma Uniflex™ CW。这是中微公司深耕高端微观加工设施多年、在半导体薄膜沉积领域取得的新突破,也是实现公司业务多元化增长的新动能。

盛美上海以半导体清理洗涤设施和先进封装湿法设备为核心,近年开始进军沉积设备,2022 年半导体装备相关营收 27.6 亿元,同比增长 78%。

长川科技主营半导体测试设备,包括测试机、分选机、探针台等,2022 年半导体装备相关营收 25.8 亿元,同比增长 70%。

拓荆科技聚焦于半导体薄膜沉积设备,于 2022 年 4 月上市,2022 年半导体装备相关营收 16.9 亿元,同比增长 122%。

华海清科主营化学机械抛光设备,适用于晶圆制造及先进封装的关键制程,于 2022 年 6 月上市,2022 年半导体装备相关营收 16.5 亿元,同比增长 105%。

芯源微主营半导体晶圆制造中的湿制程设备,包括涂胶显影、刻蚀、清理洗涤设施等,2022 年半导体装备相关营收 13.6 亿元,同比增长 67%。

新益昌主营业务为封装用固晶机、电容老化测试设备等,其在中国大陆 LED 固晶机领域有领头羊,2022 年半导体装备相关营收 11.3 亿元,同比增长 1%。

华峰测控主营业务为半导体自动化检测系统的研发、生产和销售,产品大多数都用在模拟、数模混合、分立器件和功率模块等集成电路的测试,2022 年半导体装备相关业务营收 10.7 亿元,同比增长 22%。

至纯科技主营业务包括高纯工艺集成系统、半导体湿制程设备、光传感及光器件等,2022 年半导体装备相关业务营收 7.9 亿元,同比增长 11%。

首页

首页 简介

简介 产品

产品 电话

电话 置顶

置顶